은행 예대율 규제 내달부터 정상화…"금융사, 대응 가능"

저축은행·여전사 등 일부 업권, 규제 완화 연장 조치

장민태 기자

| jmt@newsprime.co.kr |

2023.06.20 16:14:34

금융위원회가 완화했던 은행 예대율 등 일부 규제를 오는 7월부터 다시 정상화 한다. ⓒ 연합뉴스

[프라임경제] 한시적으로 완화됐던 예대율 규제가 오는 7월부터 다시 정상화된다. 이는 지난해 10월 레고랜드 사태 여파로 채권시장 자금경색이 발생한 지 약 8개월 만이다.

20일 금융위원회는 권대영 상임위원 주재로 금융감독원·한국은행·금융협회 등과 함께 '금융시장 현안 점검·소통회의'를 개최했다. 이번 회의는 회사채·단기자금시장 동향을 비롯한 금융시장 상황을 평가하고 시장안정조치 현황을 점검하기 위해 마련됐다.

이날 회의에서 참석자들은 "안정된 시장상황과 금융권 대응여력 등을 감안할 때 금융회사들은 금융규제 유연화 조치를 연장하지 않더라도 대응이 가능한 상황"이라고 의견을 모았다.

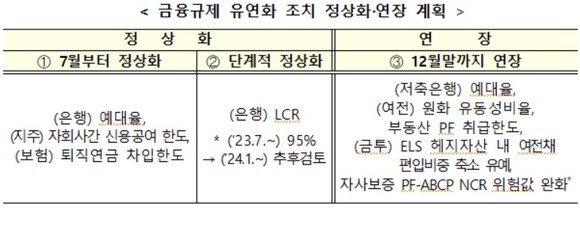

이에 따라 금융위원회(이하 금융위)는 내달부터 △은행 예대율 △지주회사 자회사간 신용공여 한도 △보험 퇴직연금 차입한도 등의 규제 완화 조치를 정상화한다.

우선 은행 예대율 규제비율이 다시 105%에서 100%로 강화된다. 은행은 줄어든 비율에 한해서만 대출을 할 수 있게 된다. 다시 대출 문턱이 높아진 셈이다.

지주의 자회사 간 신용공여 한도는 20%에서 10%로 돌아간다. 신용공여 합계는 현재 30%에서 20%로 낮아진다. 한시적으로 적용되지 않았던 보험 퇴직연금 차입한도는 다시 10%로 적용된다.

이외 은행 유동성커버리지비율(LCR) 규제는 내달부터 12월말까지 95%를 적용해 단계적으로 정상화될 예정이다. 앞서 당국은 LCR을 코로나19 극복 과정에서 기존 100%에서 85%로 낮췄었다.

지난해에는 LCR 규제 정상화를 시도할 예정이었지만, 래고랜드 사태로 자금시장 경색이 발생하자 정상화를 늦췄었다.

금융규제 유연화 조치 정상화·연장 계획. ⓒ 금융위원회

금융위는 저축은행 예대율과 여전업권 원화 유동성비율·부동산 프로젝트 파이낸싱(PF) 취급 한도 등의 규제 완화는 오는 12월말까지 연장하기로 했다. 이는 저축은행의 과도한 수신경쟁 완화와 부동산 PF 시장 상황 등을 감안한 결정이다.

금융위는 "부동산 PF 시장은 일부 사업장을 중심으로 어려움이 계속되고 있는 만큼 부실·부실우려 사업장의 정상화를 위한 노력을 지속해 나갈 계획"이라고 말했다.

ⓒ 프라임경제(http://www.newsprime.co.kr) 무단전재 및 재배포금지

![[포토]](https://www.newsprime.co.kr//data/cache/public/photos/cdn/20251250/art_716010_1765500157_245x140.jpg)