[프라임경제] 희한한 브랜드 사용료 문제. 이는 농협금융지주가 봉착한 난관이자, 농협중앙회 등 이번 신동규 회장 사표 논란과 관련한 대응책을 제시할 실마리이기도 하다.

조합으로서 일반기업과 같이 비교해 보기 어려운 면도 있지만 일단 농협은 높은 브랜드 가치를 가진 한국 기업으로 꼽힌다. 신한금융그룹 정도가 아니면 금융기관 중에는 농협의 값어치에 필적할 브랜드를 갖춘 곳은 없다.

|

||

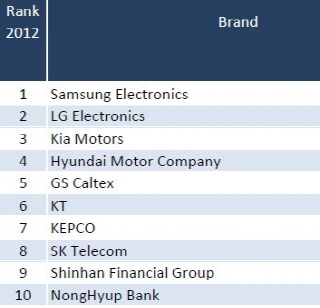

| 영국계 브랜드컨설팅업체인 메타브랜딩은 2012년 한국의 금융기관 중 신한과 농협을 높게 평가한 바 있다. ⓒ 메타브랜딩 | ||

영국계 브랜드컨설팅기구인 메타브랜딩은 2012년 한국 기업들을 평가한 결과를 내놓은 바 있다. 1위는 삼성전자가 차지했고, 10위권에 금융(유관)상표로는 신한금융그룹과 농협이 이름을 올렸다.

◆10위짜리 브랜드에 다른 지주사 몇 배를…

여기서 먼저 언급할 대목이 있다. 협동조합은 각 회원들이 생산공정을 관리하고 통일 브랜드를 사용하기 위해 브랜드 피(fee)를 지급하는 구조를 택하는 경우가 있다. 이런 경우 일반적인 기업보다 브랜드 사용료가 높을 여지도 있다.

특히 농협은 그간 브랜드 사용료를 물려온 신용(금융)과 경제 분리 이전에도 많은 부담을 신용 쪽에서 치러온 것도 사실이다.

신용에서 돈을 벌어 경제를 지원한다. 이런 이유로 농민들의 행복을 증진하자는 기치는 농협 전체 조직의 오랜 스킬이기도 했다. 2008년 기준으로 농협중앙회 산하 신용사업 부문은 6000억원 이상 수익을 거뒀지만 경제사업에선 900억원 적자가 났다고 알려졌다. 신용은 경제 부문 적자와 사업비 분담(400억원), 교육지원 사업비 분담 3000억원을 메워줬다. 결과적으로 당기순이익은 2400억원에 머물렀다.

|

||

| 협동조합은 특성상 브랜드 사용료를 높게 매길 수 있다. 하지만 브랜드 값어치가 더 높은 신한금융그룹에 비해 농협중앙회가 자나치게 많은 브랜드 사용료를 금융자회사로부터 걷어들이는 것은 전체의 성장 동력을 해치는 자충수라는 비판이 나온다. ⓒ 메타브랜딩 | ||

근래에 신용과 경제가 분리된 이후에도 어떤 형식으로든 이 같은 경제 부문 지원은 이어질 수밖에 없었다. 그런데 여기에는 변수가 하나 더 있다.

경제 파트도 자력갱생을 이제 모색하면서 과거보다는 점차 지원이 줄어들어야 하는 게 아니냐는 점이다.

하지만 그런 배려를 농협금융지주는 현재 받고 있지 못하다. 경영 관련 간섭만 많고 부담은 여전한 상황, 결국 지도부부터 절망하지 않을 수 없는 구조다.

20일 관련 업계에 따르면, KB금융지주나 하나금융그룹은 브랜드 사용료를 징수하지 않는 것으로 알려졌다. KB금융에서는 향후 브랜드 사용료를 거둬들이는 방안을 계획하고 있다는 후문이나 확정된 것도 아니다.

농협보다 브랜드 값어치가 우월한 신한금융지주의 경우 매년 1200억원 정도를 자회사들로부터 얻는다. 아울러 우리금융지주는 지난해 625억원가량을 브랜드 사용료로 각 계열사로부터 받았다.

'크기 비교'로도 생각해 보자. 독립(?) 출범 원년, 농협금융지주는 농협중앙회에 브랜드 사용료조로 모두 4350억원을 건넸다. 이는 지난해 농협금융지주 당기순이익 4500억원과 맞먹는 규모다. 과거와 비교해서도 부담이 못지 않다. 부담이 아무래도 지나치다는 평을 얻을 수 있는 대목이다.

◆카드분사 '발등의 불'이지만 수익 안 나는 영업구조 걸림돌

금융소비자연맹은 근래 은행의 공식적인 개별 공시자료를 종합 분석해 17개 국내 모든 은행을 평가, 국내 최초로 소비자평가 '좋은 은행' 순위를 공개 발표한 바 있다.

구체적으로 소비자가 은행 선택 시 반드시 고려해야 할 안정성, 소비자 성향, 건전성과 수익성을 가중한

|

||

| 높은 브랜드사용료, 대고객서비스정신 부족 등 난제로 좋은은행 순위에서 밀리는 한편, 노력 대비 수익성면에서도 농협금융은 고전 중이다. ⓒ 농협은행 | ||

이런 구조와 분위기 때문일까? 농협금융지주의 경우 영업은 열심히 하는데 그 만큼 실속이 뒷받침되지 못하는 상황이라는 걱정도 쏟아진다.

작년 9월말까지 1년간 농협금융은 총 240조원의 영업수익을 올렸다고 한다. 4대 금융지주 중 하나금융(234조원)보다 영업수익이 더 많다는 점은 고무적이지만 내실은 즐겁지 않다. 농협의 금융 파트는 영업수익 대비 영업비용이 차지하는 비중이 99.58%로 높은 것으로 파악됐다. 우리금융(91.63%)이나 신한금융(88.04%)은 물론 KB금융(90.07%)보다 확실히 높은 것이다. 돈은 많이 만지는데, 실상 내 손에 남는 돈이 없는 상황이다.

이는 농협이 금융 파트를 독립시키면서, 뱅커 마인드를 확실하게 체화시킬 때까지 중앙회에서 지나치게 기름을 짜내는 사정만큼은 자제했어야 한다는 비판론과도 맞닿는다.

솔직히 말해, 금융지주로 전환을 한다고 해서 운영 기법이 확실히 개선되거나 직원들 마인드가 일거에 무장되는 것은 아니다. 자본을 확충하는 문제에 조합 특유의 걸림돌이 줄어드는 정도라고 할 수 있다. 지난 연말 농협쪽에서 9년11개월 만기로 5000억원의 후순위채를 발행하려 나선 점은 이런 맥락이다.

하지만 지금처럼 마냥 혹사당하는 중앙회의 가축 상황에서 벗어나지 못한다면 외국인들로서는 농협금융지주의 미래에 대해 밝게 보기는 힘들다. 심지어 카드 부문은 현재 신한, KB, 우리는 물론 하나금융 등 경쟁 금융지주사들이 모두 분사를 시킨 사정임을 감안하면 분사가 시급하다. 그러나 분사에 필요한 약 1조원에 달하는 자본금 확충이 녹록치 않다.

이런 사정에 신 회장 사표 사태는 금융 파트의 현주소를 규정하는 바로미터인 것은 물론 미래에 대한 세간의 평가와 투자 가능성 등을 일정 부분 결정짓는 악재라고 할 수 있다. 이런 악재를 빚은 원인 제공자로 꼽히는 최원병 중앙회장 등 중앙회 측의 장고가 필요한 시점이다.