[프라임경제] 과거 보험 등 제한된 영역의 키워드로 여겨졌던 '다이렉트'가 은행권에서도 이미 뿌리를 튼튼히 내리고 있다. 은행계에서도 이미 오래 전부터 다이렉트 금융의 한 형태로 볼 수 있는 인터넷 전문 은행의 논의가 진행돼 왔다. 하지만 산업자본의 은행업 진출 논란과 함께 금융실명제 벽으로 이런 논의는 무력화된 바 있다. 실명확인 때문에 '한 번은' 방문해야 하는 제도로 실효성이 없다는 논의가 불거지면서 시들해졌다.

하지만 이 같은 구조에도 최대한 고객 편의를 높이는 방식으로 기존 은행들이 다이렉트 금융을 현실화했다. 지점 수가 적어 영업채널에 한계가 있는 일부 은행들로서는 실명을 확인하고 서류를 챙기는 등 상담원 방문을 한 번 더하고 일정한 절차는 모두 간편화하는 경우 영업점을 여럿 열거나 유지하는 부담보다 확실히 적은 투자로 유사한 효과를 노릴 수 있다. 좀처럼 은행 업무를 볼 짬을 내기 어려운 '틈새 시장'의 고객층이 존재하고 또 스마트 브랜치 등 역량을 높이고 여러 신개념을 접목하고 다이렉트 기능을 더하면 시너지 효과를 기대할 수 있다는 점도 다이렉트 뱅킹 개념의 존재를 요구하고 있다.

◆HSBC 지점 적은 외국계 한계 도전, 産銀도 벤치마킹

HSBC은행은 '찾아가는 서비스'라는 다이렉트 금융을 선도한 업체로 평가된다. 지점 수가 작아 영업에 한계가 있다는 점을 다이렉트 금융으로 보완하려 시도한 케이스다. 이후 이 은행이 기업금융에 주안점을 두는 방향으로 영업 전략에 수정이 있었지만 HSBC은행이 마련한 기본틀은 여전히 롤 모델로 회자되고 있다.

산업은행도 국책은행 이미지를 극복하고 지점이 적은 점을 만회하기 위해 다이렉트에 눈길을 돌렸다. 이미 4조원 넘는 유치실적을 올리면서 영업망 열세 상황을 일거에 극복하는 효과를 거뒀다.

|

||

| HSBC와 SC 등 외국계 은행들은 영업점 수가 많지 않은 점을 다이렉트 뱅킹 접목을 통해 극복하려는 시도를 일찍부터 해 왔다. 사진은 HSBC은행 다이렉트 금융. | ||

|

||

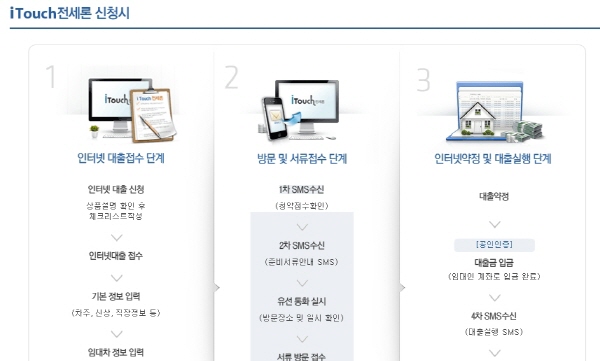

| 우리은행의 경우 전세금 대출을 온라인으로 신청하면 방문 절차를 통해 고객이 영업점에 찾아가지 않고도 편하게 일을 처리할 수 있다. | ||

우리은행의 경우 전세금 대출이라는 영역에 이 개념을 이식했다. 전세금 대출이 여러 서류를 챙겨야 하고 절차가 까다롭다는 고정관념을 극복하고, 온라인 신청+방문 확인 접목으로 편의성을 극대화해 시장을 넓혔다.

우리은행 '아이터치론'은 지난해 말 31억원대(66건)에서 올해 2월 120억원대(212건), 7월 4000여억원(745건) 등 가파른 성장세를 이어나갔다. 특히 5월 중 피싱 관련 논란으로 각종 인터넷 대출들이 대부분 중지되는 와중에 영업을 계속하는 등 고객에 안정감을 주기도 했다. 서류 확인을 위해 방문 과정을 둔 것이 보안 절차 혼선 와중에 강점으로 발휘된 것이다.

◆우리은행 전세 대출에 접목…접근성 우려는 보완 과제

하지만 편의성을 극대화한 다이렉트 뱅킹도 만능은 아니다. 이번 국정감사에서 산업은행 다이렉트 상품 판매 실적이 서울 특히 강남권에 치우쳐 있다는 지적이 나온 점은 다이렉트 뱅킹은 한계와 개선 시사점을 잘 보여준다. 민병두 민주통합당 의원은 제출받은 자료를 통해 "서울이 58%, 경기까지 합친 수도권은 75%의 높은 비율을 차지한다"고 분석했는데, 이는 상담원 방문이라는 한계가 있어 다이렉트 금융에 부득이 사각지대가 발생할 수 있음을 방증한다.

영업점이 많은 시중은행이 다이렉트 뱅킹에서도 강세를 보일 수 있다는 현실로도 읽히는 대목이며, 산업은행이 관련 영역에 근무할 직원을 근래 충원한 것도 이런 한계를 보완하기 위한 것으로 해석된다.

결국 다이렉트 뱅킹이 접근성 보완이라는 명제 하에서 출발한 것이니만큼, 일부 지역과 고액 고객층을 위한 금융 한계를 딛고 한 단계 성장하기 위해 해당 은행들의 서비스 개선 노력과 투자가 끊임없이 이뤄져야 한다는 지적이다.