[프라임경제] 외환은행이나 우리은행 등 은행계는 원리금·비원리금 방식을 막론하고 퇴직연금 시장에서 증권사와 보험사에 운영 실적 순위가 밀리는 경향이 있는 것으로 나타났다.

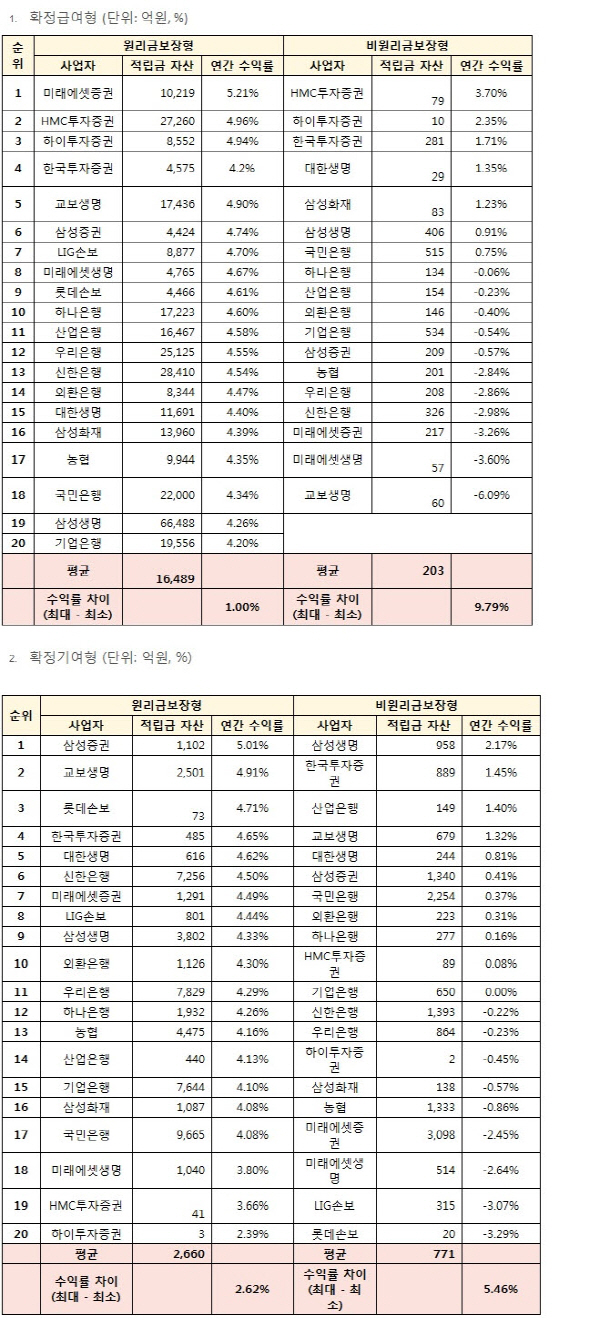

타워스 왓슨 투자컨설팅 사업부는 16일, 작년 운용관리 기준 자산규모 상위 20개 퇴직연금 사업자를 대상으로 퇴직연금의 운영 실적을 일목 요연하게 정리한 자료를 내놨다. 이를 살펴 보면 확정급여형 중 원리금보장형에서는 미래에셋증권, 비원리금보장형에서는 HMC투자증권이 1위를 했다. 또 확정기여형에서는 삼성증권(원리금보장형), 삼성생명(비원리금보장형)이 수위를 기록했다.

현재 각 사업자들은 퇴직연금 확정급여형(DB)과 확정기여형(DC) 각 제도 별로 원리금보장형 및 비원리금보장형 상품군 분기별 수익률 자료를 공시하고 있는데, 이 보고서는 이 같은 1차 자료를 바탕으로 타워스 왓슨이 2011년 연간 수익률을 비교한 결과로 나온 것이다. 보고서는 2011년 가장 높은 수익률을 거둔 사업자와 가장 낮은 수익률을 거둔 사업자의 운용수익률이 원리금보장형 상품군의 경우 DB형은 1.0%, DC형은 2.6% 차이가 난 반면, 비원리금보장형 상품군의 경우 DB형은9.8%, DC형은 5.5%의 차이를 보이는 등, 원리금보장형 상품군보다 수익률 차이가 더 크게 나타났다고 밝혔다.

원리금보장형 상품은 상품 가입 시점에 가입자가 미래에 받을 수 있는 수익률을 미리 약속하는 상품이며 비원리금보장형 상품은 미래의 수익률이 정해지지 않은 펀드 등과 같은 상품을 말한다. 따라서, 원리금보장형 상품군의 수익률은 사업자가 얼마나 높은 수준의 수익률을 보장할 수 있는지에 대한 지표로 볼 수 있으며, 비원리금보장형 상품군의 수익률은 사업자의 상품선정 능력(퇴직연금 가입자들에게 얼마나 우수한 상품을 추천하였는지) 등을 나타내는 지표로 볼 수 있다.

|

||

| 표는 2011년 제도별/상품군별 퇴직연금 사업자 수익률을 계산·정리한 타워스 왓슨 제공자료. | ||

사업자에 따라 원리금보장형 상품의 수익률이 최대 1.0~2.6%까지 달라질 수 있다는 것은 퇴직연금 가입자 입장에서 보다 높은 수익률을 보장할 수 있는 사업자를 선택한다면 낮은 수익률의 원리금보장형 상품을 제공하는 사업자를 선택한 경우와 비교하여 연간 최대 2.6% 더 높은 수익률을 거둘 수 있음을 의미한다. 현재, 금융당국은 퇴직연금 사업자의 안정성을 위협할 수 있다는 지적에 따라 지나치게 높은 금리를 제공할 수 없도록 원리금보장형 상품을 규제하고 있다. 따라서, 수익성 높은 상품을 제공하는 사업자의 역량은 사업자의 안정성을 포함한 다양한 역량과 함께 복합적으로 고려해야 할 것이다.

비원리금보장형 상품은 원리금보장형 상품의 경우보다 조금 더 복잡하다. 비원리금보장형 상품의 공시 수익률은 사업자가 제공하고 있는 국내/해외, 주식/채권 등 다양한 자산군에 투자하고 있는 모든 실적배당형 상품의 수익률을 통합한 값으로, 원리금보장형 상품과는 다르게 위험자산에 투자하여 그 결과에 따라 가입자가 받게 될 수익률이 결정된다.

2011년 비원리금보장형 상품군에 대한 사업자들의 연간 수익률을 비교해 본 바, 타워스 왓슨은 2011년 주식 시장의 수익률 감소를 이러한 수익률 차이의 주요 원인으로 지목하였다. 따라서, 주식 위주로 운용되는 펀드에 대한 투자 비중을 높게 가져갔던 사업자들의 경우, 채권 위주의 안정적인 상품 위주로 구성된 사업자들에 비하여 저조한 성과를 거두었다고 볼 수 있다.

타워스 왓슨은 상품선택에 따라 은퇴시점에 받는 퇴직연금이 크게 다를 수 있다는 점을 유의해야 한다고 지적하면서 올바른 퇴직연금 투자를 위해 크게 두 가지가 요구된다고 주장했다.

첫째, 사업자의 역량에 대한 올바른 분석이 필요하다는 게 타워스 왓슨의 얘기다.

둘째, 퇴직연금 가입자들이 사업자의 역량을 제대로 판단하고 평가할 수 있도록 공시시스템의 개선이 필요하다고 타워스 왓슨은 지적했다.